Deuda en dólares: el Tesoro colocó los USD 750 millones para la salida de los fondos de inversión que tenían títulos en pesos

3 minutos de lectura

El Gobierno Argentino emite deuda para disminuir la emicion monetaria que tanto preocupa.

El Ministerio de Economía finalmente colocó deuda en dólares por USD 750 millones con los que busca que los fondos extranjeros que tenían deuda en pesos en el mercado local logren salir y dejen de presionar sobre los tipos de cambios.

De esta forma, se realizó una subasta para canjear títulos en pesos de conversión de títulos elegibles “con el objetivo de profundizar el proceso de normalización del mercado de instrumentos de financiamiento en moneda local”. La operación había sido autorizada por la ley 27.561, sancionada en agosto, que modificó el Presupuesto 2020 y habilitó al ministerio de Economía a emitir estos bonos hasta un total de USD 1.500 millones.

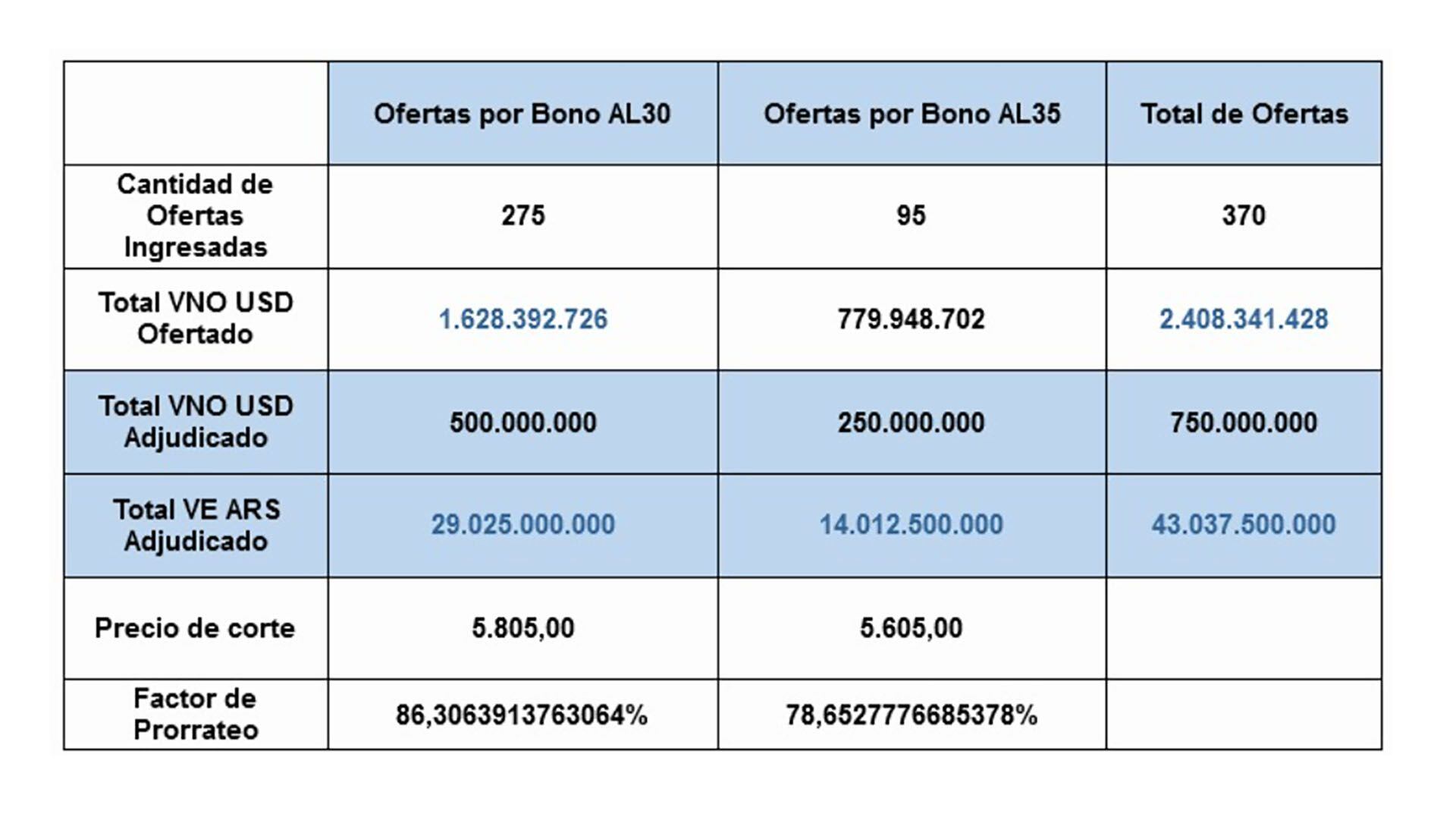

El Tesoro recibió 370 ofertas, adjudicándose un total equivalente en pesos de $ 43.038 millones por conversión de USD 500 millones de Bono AL30 y USD 250 millones de Bono AL35.

De este modo, además, durante el mes de diciembre se reducen las necesidades financieras en pesos por un total de $ 22.610 millones y durante 2021 por $ 20.428 millones.

Como había adelantado el ministro de Economía, Martín Guzmán, la intención es que los fondos de inversión con tenencias en deuda en pesos, como Pimco, Templeton y otros, que había quedado “atrapados” en el mercado local, canjeen por esta deuda en dólares y así permitir que se retiren para que no sigan presionando sobre el tipo de cambio a través de la cotización del Contado con Liquidación.

Fuente: ministerio de Economía

Se trata de papeles que en gran parte están en manos de fondos de inversión globales, algunos de ellos entregados como forma de refinanciar el vencimiento del Bono ajustado por la Tasa de Política Monetaria (Bopomo) que venció el 21 de junio pasado y que con sus $130.000 millones de capital amenazaba con ser una inyección de pesos demasiado grande para el débil mercado cambiario local. En ese entonces se estimaba que el 66% de la emisión estaba en manos del fondo PIMCO, además de participaciónes menores de otros fondos internacionales, que tenían muy pocas intenciones de seguir invirtiendo en pesos argentinos.

La cartera que conduce Martín Guzmán informó, además, que durante este año “se lograron significativos avances en la agenda de normalización del mercado de deuda pública en moneda nacional, que se manifestaron no solo en una sensible disminución en el costo de financiamiento del Tesoro Nacional sino también en un creciente porcentaje de renovación de los vencimientos de interés y amortizaciones de deuda y en la obtención de un financiamiento positivo”.

No obstante, reconoció que “aún convive en este mercado un universo de tenedores externos de instrumentos en pesos, cuyas estrategias y mandatos de inversión pueden redundaren comportamientos que afecten las condiciones de inestabilidad financiera y macroeconómica”.

En la plaza financiera se descontaba que los fondos Pimco y Templeton, a través de esta licitación, tenían la oportunidad de deshacerse de sus bonos en pesos, que fueron emitidos en 2018 y que resultaron afectados por el reperfilamiento impuesto el año pasado para los bonos en moneda nacional.

El Palacio de Hacienda busca de esta forma dar una opción a estos fondos para poder quitar presión en el mercado cambiario, debido a que los inversores internacionales buscaban salir a través de la venta de estos títulos vía dólar bursátil.

Por las dudas, el comunicado que emitió Guzmán anticipa una nueva licitación ya que asegura que con la publicación del calendario de licitaciones del mes de diciembre, del mismo modo que fuera informado oportunamente el pasado 19 de octubre, se comunicará la fecha de realización de la nueva subasta por el monto remanente previsto en el artículo 7 de la ley 27.561 de Ampliación Presupuestaria.

Segui leyendo:

Para lograr un trato de facilidades extendidas, Guzmán necesitará una «ayudita» de Joe Biden

Reservas: la Argentina «cigarra» desaprovechó la ola regional

Fuentes ARG

via Infobae.com

November 10, 2020